こんにちは。

KSG Holdings Ltd.の司法書士 熊木です。

前回の下記ブログ記事では、

通常のマレーシア税法(ITA:Income Tax Act)がラブアン法人の一般事業会社にも適用されることになったことに伴う、新たな税務上の論点として、

みなし利息(Deemed Interest)について書きました。

今回は、

もうひとつ重要な論点としてあがってきている、源泉徴収税 ( Withholding Tax :ウィズホールディング・タックス) についてご案内致します。

源泉徴収税とは、

非居住者(海外法人含む)に対して、ロイヤルティー、利子、マレーシア国内で行われる役務の対価などの支払いを行う際に課税される税金です。

支払いを行う際に、支払い者側が、源泉徴収税分の税額を控除して支払いを行い、

そして、その控除した税金を支払い者側からマレーシアの税務署へ支払う必要がある、

というものとなります。

その税金の性質としては、(私の理解では、)

非居住者(海外法人含む)が、マレーシア国内から受け取るロイヤルティーや利子、マレーシア国内で行われた役務の対価を受け取る場合、

その収入はマレーシア国内源泉所得であるため、本来はマレーシアでも税金を納めるべきであるところ、

その納税を非居住者に任せていては納税が期待できないですし、非居住者側にとっても手続きが煩雑であるため、

マレーシア国内にいる支払い者側に、源泉徴収をさせ、非居住者に代わってマレーシアに納税してもらおう、

というものです。

ラブアン税法が適用されていた時代は、ラブアン税法の優遇措置として、源泉徴収税が免除されていたり等の理由により、この源泉徴収税について考える必要がある場面はそれほど多くありませんでした。

ところが、

今回の一連の改正により、一般のマレーシア税法(Income Tax Act)が適用されることとなったラブアン法人の場合、

源泉徴収税も適用されることになり、税務・税額に大きな影響を及ぼす要因としてあがってきています。

どのような面で税務・税額に影響を及ぼす可能性があるかといいますと、

まず、非居住者への上記のような特定の名目の支払いをしている場合、

源泉所得税分、負担が増える場合があります。

上述のとおり、本来、源泉所得税は、非居住者側が負担すべき性質のものではあるものの、

非居住者側との力関係や契約内容によっては、

その源泉所得税分の負担を非居住者側に負わせることが難しい場合も多くあり、

源泉徴収税額分を控除して送金することが認められず、

結果、支払い者側がその源泉所得税分を負担しなくてはならないということもあるためです。

実際に現在問題となっている事案として、

Google等へのオンライン広告費の支払いが、マレーシアで源泉所得税の対象となり、

かといって、Google側への支払いの際に、マレーシアの源泉所得税分を引いて支払うことができるわけでもなく、

結果、支払い者側で源泉所得税分の負担が増えるという結果になっています。

源泉所得税の税率は、支払いの名目や、支払先の国との租税条約の内容によって様々(※)となっており、一概に何%ということではありませんので、

どの程度の源泉所得税を支払う必要があるかは、ケースバイケースで、Tax Agent(税理士)に確認する必要があります。

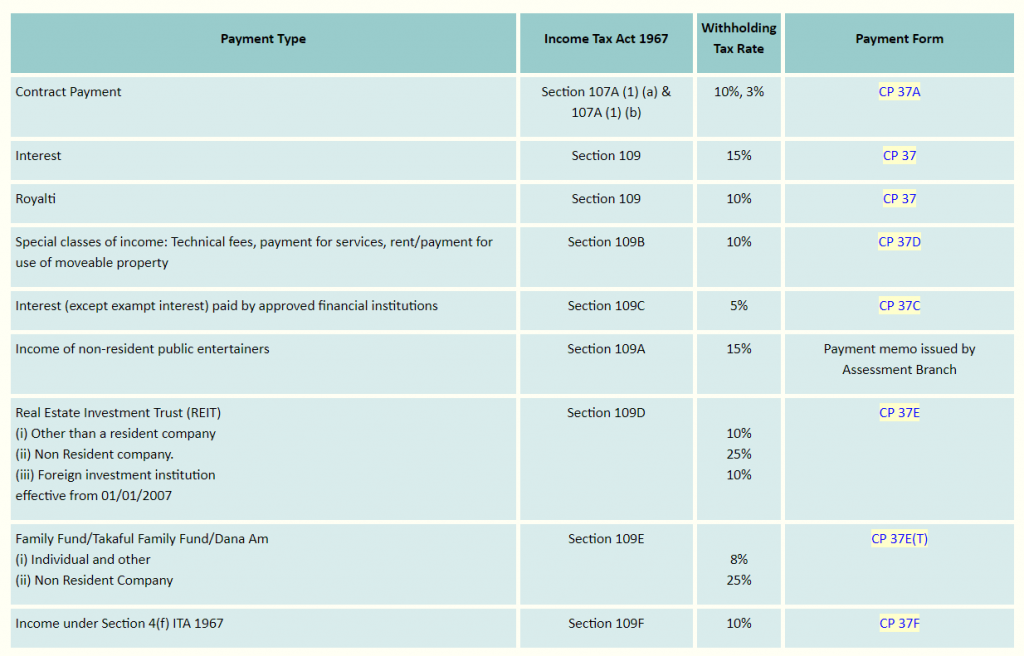

※ご参照

Withholding Tax – マレーシア税務当局のウェブサイト

また、もうひとつ税務・税額に大きな影響を及ぼす可能性がある点としてまして、

源泉徴収税の申告・納付のタイミングが、一年に一度ではなく、支払いの都度申告・納税が必要である、という点があります。

そして、源泉徴収税が適用される支払いであるにもかかわらず、源泉徴収税を納めていなかった場合は、

その支払い分は、マレーシア税制(ITA)での法人税申告の際の課税所得計算の際に損金として処理することができない、

と言われています。

源泉徴収税の対象となる支払いがあるにもかかわらず、これを行わないまま決算を迎え、

法人税申告の際にこれに気がついた場合、それぞれの源泉徴収税の支払いをしていなかったこととなりますので、

そのままではそれらの支払い分が損金処理することができず、法人税額が上がってしまう、

ということになります。

(通常のマレーシア税制の場合、法人税率は17%/24%ですので、

源泉徴収税の税率よりは高くなりますので、基本的には不利な結果となります)

したがいまして、

海外への支払いなどがある場合は、

それをTax Agentへ提出し、源泉徴収税の支払いの要否を確認し、

必要があれば、毎月源泉徴収税の申告・支払いを行う、

ということが必要となりそうです。

すでに支払期限を過ぎているものがある場合は、

過去に遡って申告/納税することにより損金処理できないか、

という点も、Tax Agentにご相談されるとよいかと思います。

(Tax Agentへご相談される際には、

その支払いがどのような性質の支払いであるか、

支払いが役務提供の対価である場合は、その役務提供はマレーシア国内で行われたか、

マレーシア国外で行われたか、というような詳細を伝える必要があります。)

それではまた。

2021年7月13日

司法書士 熊木 雄介

Email: info@office-kumaki.name

※ ご相談やお仕事のご依頼につきましては、まずはEメールにて、ご相談内容・ご依頼内容をお送りいただけますと幸いです。

※ 弊社は、毎月複数件のラブアン法人設立、就労ビザ申請、法人口座開設をお手伝いさせていただいております。また、我々司法書士には守秘義務がありますので、安心してご相談くださいませ。

※ 匿名でのお問い合わせや十分な情報をいただけないお問い合わせにはお応え致しかねます。あらかじめご了承くださいますようお願い申し上げます。

<<ラブアン法人設立サポートのウェブサイトはこちら!>>

実績多数! ラブアン法人設立サポートサービス! (新しいタブで開きます。)